作者:@Web3Mario

摘要:最近市场似乎进入到一个难以琢磨的阶段,蓝筹类加密货币保持高位震荡,大方向未决,山寨币市场也没有迎来预想的全面牛市,而DAT资产或币股在传统金融市场中独领风骚。在此之前社交媒体中已经有很多声音,将本轮牛市定性为由传统资金驱动。这个判断笔者颇为认同,且这部分资金相较于过往的市场周期具有几个不同的特征,例如决策受宏观因素影响大、风险偏好较低,资金较为集中、财富效应外溢现象较弱,板块轮动现象不明显等。因此正值宏观环境出现较为重大的变化时,重新观察该变化将有利于我们做出正确判断。总的来说,笔者认为随着鲍威尔调整FED决策逻辑,美国就业市场的表现在短期内决定了市场对9月降息信心,进而影响风险资产市场的价格。

鲍威尔的讲话改变了什么我们知道在此之前的几个月中,市场围绕着宏观经济的核心博弈点是鲍威尔领导下的FED是否能够如特朗普政府所愿,在年内大幅降息,那么首先为什么特朗普政府急于倒逼美联储降息,甚至不惜冒着影响美联储独立性,进而影响美元公信力的风险,通过行政力量影响美联储决策。在之前的文章中我们已经有过分析特朗普政府在美国经济政策上以“制造业回流”的调整目标,而这一目标在实际推行过程中遇到两个阻力:

l 内部成本过高,无法应对来自国际市场竞品的竞争;

l 政府债务过高,没有充足预算激励产业回流;

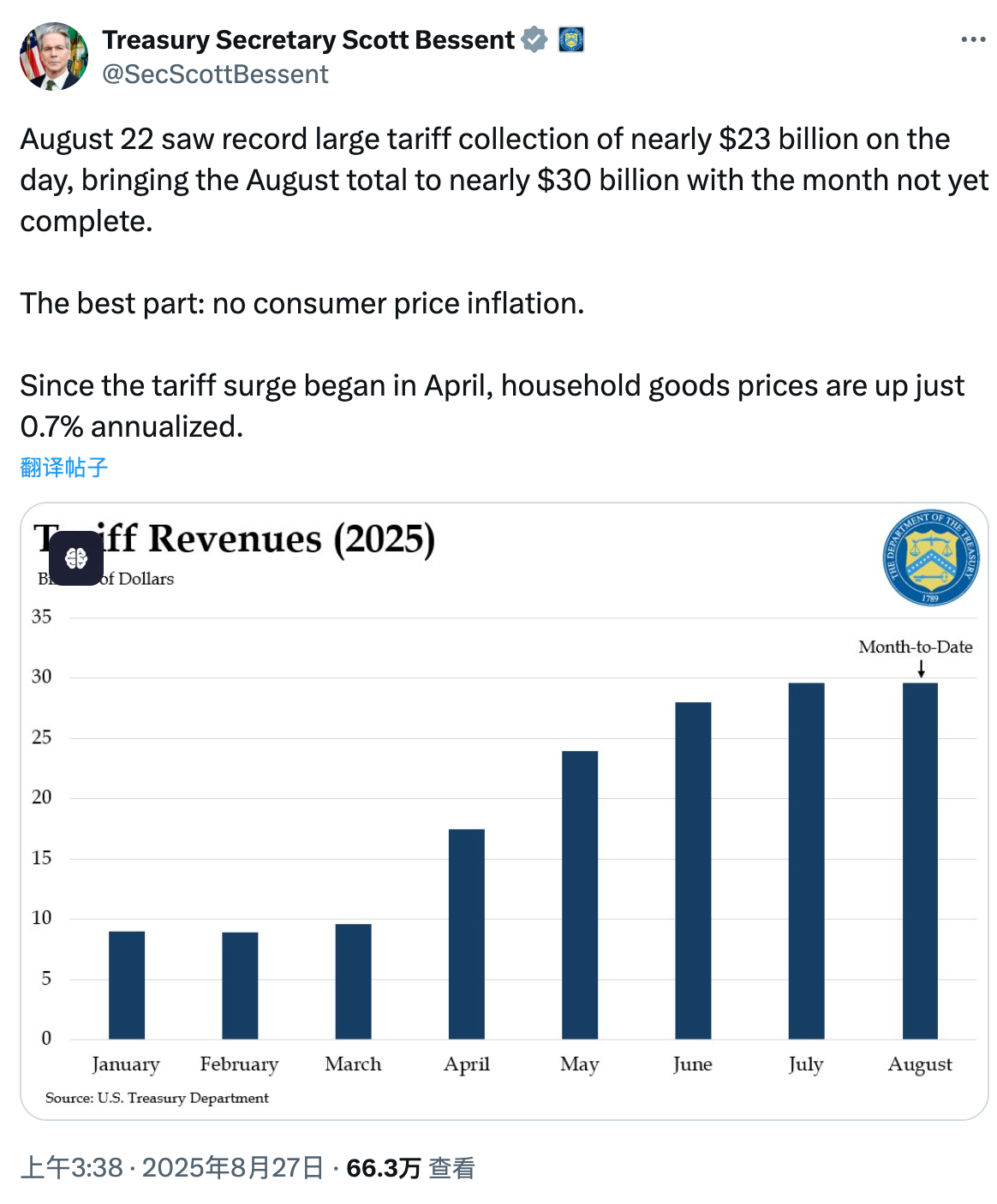

观察特朗普政府执政的半年来,其政策施行大致分为两步,首先在当选之初尽可能履行其竞选诺言,以增强其执政的权威性,例如赋予DOGE大量权利、在加密货币政策上的转变等,在巩固了基本盘后,特朗普政府开始了关税的霹雳手段,之所以需要在巩固基本盘后推进关税政策,原因在于抬高关税会造成市场对输入性通胀的担忧,进而增大内部阻力。在获得了极强权威性后,通过几个月的谈判,特朗普的关税政策框架已经初步建立,并且获得成效。根据美国财政部长贝森特的介绍,截止到8月22日,在过去的半年内关税已经为美国带来近1000亿美元的财政盈余,而预计年内可达3000亿美元。除此之外,也获得了很多国家的投资许诺,例如来自日本的5500亿美元投资、欧盟的6000亿美元与7500亿能源订单等。

可以说虽然内部成本短时间内无法马上降低,例如人力成本、物流成本等,因为这些成本需要美国通过一次大萧条的市场出清来重置各要素成本,但特朗普政府通过关税的方式一定程度上改变的国内市场竞争结构以及资本结构,因此开启下一步政策的铺陈就显得时机合适,那就是FED降息。