撰文:imToken

你最近有没有在某些平台看到 USDC 的 12% 年化活期收益?

这还真不是噱头,过去稳定币持有者往往是零利息的「无息储户」,而发行方则将沉淀资金投资于美国国债、票据等安全资产,赚取巨额收益,USDT/Tether、USDC/Circle 莫不是如此。

而现在,过去属于发行方的专属红利,正被重新分配——除了 USDC 的利息补贴大战,越来越多新一代收益型稳定币项目正打破这道「收益围墙」,让持币者直接分享底层资产的利息收益,这不仅改变了稳定币的价值逻辑,也可能成为 RWA 和 Web3 赛道的全新增长引擎。

一、收益型稳定币是什么?从定义上看,收益型稳定币是指底层资产能产生收益,并将该收益(通常来自美债、RWA 或链上收益)直接分配给持币者的稳定币,这与传统稳定币(如 USDT/USDC)明显不同,因为它们的收益归发行方,持有者只是享有锚定美元的优势,但并没有利息收益。

而收益型稳定币却是让持币本身变成一种被动投资工具,究其原因,其实就是把 Tether/USDT 独吞的国债利息收益分给广大稳定币持有者,举个例子或许可以理解地更为直观:

譬如 Tether 印发 USDT 的过程,本质上就是加密用户拿美元去「购买」USDT 的过程——Tether 发行 100 亿美元的 USDT,就意味着加密用户向 Tether 存入了 100 亿美元,来获得这 100 亿美元的 USDT。

Tether 在拿到这 100 亿美元后,并不需要向对应的用户支付利息,相当于以零成本的形式从加密用户手中获得实打实的美元资金,如果买入美国国债,那就是零成本、无风险的利息收入。

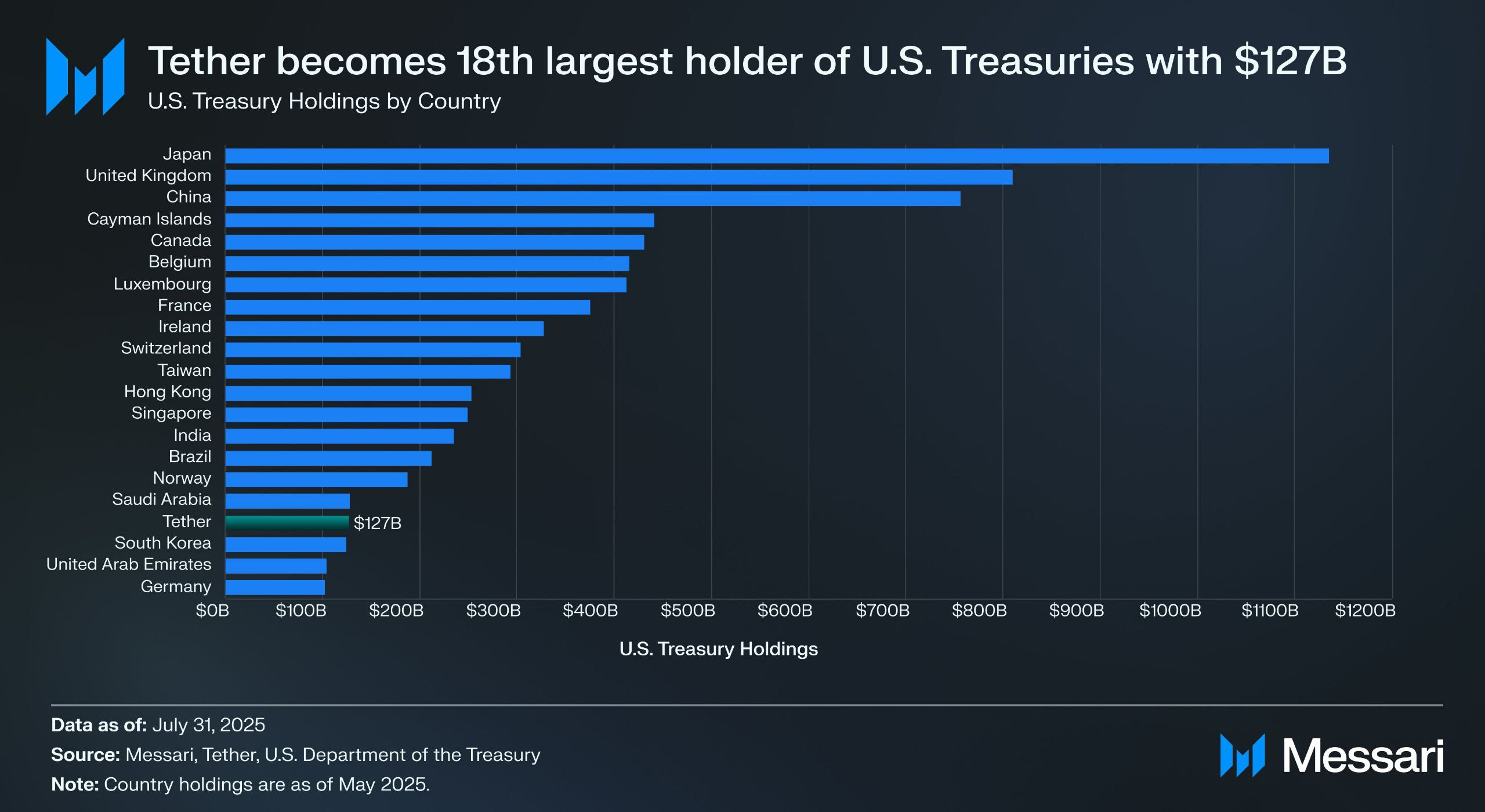

来源:Messari

根据 Tether 披露的二季度鉴证报告,其直接持有超 1570 亿美元的美国政府债券(包括 1055 亿美元的直接持有和 213 亿美元的间接持有),使其成为全球最大的美国国债持有者之一——据 Messari 数据,截止 2025 年 7 月 31 日,Tether 超越韩国成为第 18 大美国国债持有者。

这意味着即便按 4% 左右的国债收益率,Tether 每年也能躺赚 60 亿美元左右(差不多一季度 7 亿美元左右),Tether 二季度运营利润达 49 亿美元的数据也印证了这一模式的暴利。

而 imToken 基于「稳定币已不再是某个统一叙事可概括的工具,它的使用因人而异、因需而异」的市场实践,也将稳定币划分为多个可探索子集合(延伸阅读《稳定币世界观:如何构建用户视角下的稳定币分类框架?》)。

其中按 imToken 的稳定币分类方法,收益型稳定币就被单列为能为持有者带来持续收益的特殊子类,主要包括两大类别: