撰文:kkk,BlockBeats

今年 9 月降息似乎是个大概率事件,现在最大问题就是:降息后市场是不是会涨?

从历史经验看,答案是大概率会,但不是一降息就涨。

在市场的直觉里,「降息」几乎等同于流动性释放和资产价格上行的信号。但如果把时间拉长到过去三十余年就会发现,美联储的降息远没有表面那么单纯。它有时是为了防患未然的预防性措施,有时是为了在危机中托底的紧急纾困。

1990 年至今,美联储一共经历了五轮主要的降息周期,每一轮背后都有不同的经济背景与政策动机,股市的反应也呈现出截然不同的面貌。要理解降息与市场的关系,不能简单地将其视为「牛市按钮」,而必须结合当时的宏观环境与投资者情绪,进行具体分析。

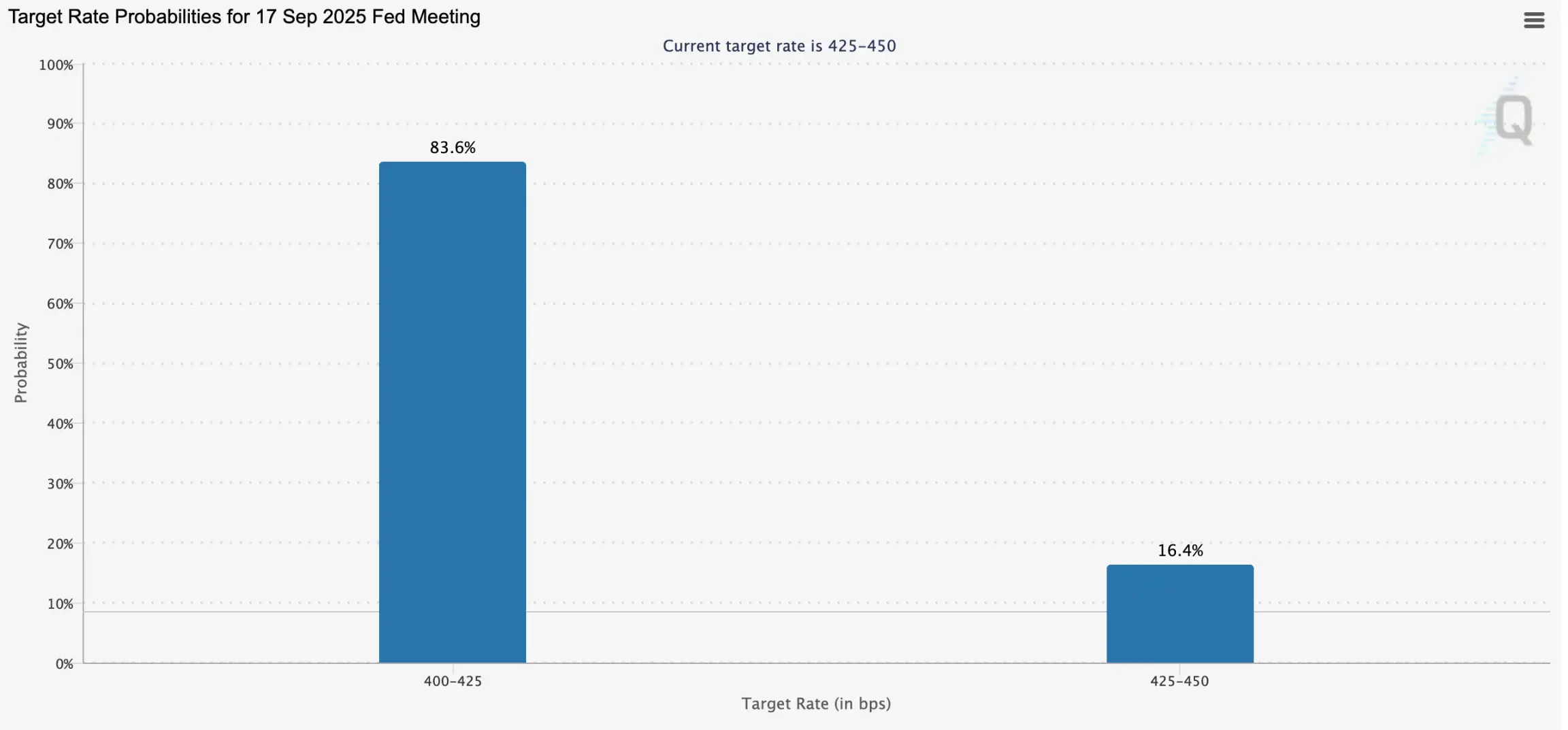

距离上一次降息已经过去整整一年,如今市场再度将目光聚焦在 9 月的议息会议上。根据 FedWatch 数据显示,九月美联储降息 25 个基点的概率已高达 83.6%。回顾过去一年,降息后不仅标普和纳指刷新了历史新高,比特币也迎来了狂飙,这让市场再次憧憬「降息=牛市」的逻辑,Coinbase 也认为宽松货币周期将带来山寨季。然而,降息与行情之间是否真有必然联系?本文将梳理自 1990 年以来美联储历次降息周期下的经济与股市表现,为牛市是否到来提供更加理性的判断依据。

1990—1992 年,美国经济接连遭遇储贷危机与海湾战争的冲击,信贷紧缩、消费和投资骤然放缓,经济迅速陷入衰退。美联储从 1990 年 7 月开始一路降息直至 1992 年 9 月,联邦基金利率从 8% 下降到 3%,展开了一轮强力宽松。

最初,美联储只是观察到经济动能减弱和金融市场不稳,选择逐步转向宽松。但 8 月伊拉克入侵科威特,油价飙升、经济低迷,市场恐慌蔓延,迫使美联储加快降息节奏。到 10 月,随着经济进一步走弱、政府达成削减赤字的预算协议,联储再次出手。1990 年底,金融系统压力加剧,但通胀反而缓解,为更大幅度宽松打开了空间。

这次降息有效缓解信贷紧缩和地缘危机带来的负面影响。美国 CPI 从 1989 年的 121.1 点升至 1993 年的 141.9 点,但同比增速从 4.48% 降至 2.75%,通胀得到控制;GDP 增速则从 1991 年的 -0.11% 回升至 1993 年的 3.52%,经济重回增长轨道。

资本市场的反应更为直接。1990 年至 1992 年,美联储降息带来的宽松效应显著提振投资者信心,道琼斯指数上涨 17.5%,标普 500 涨幅 21.1%,而科技股主导的纳斯达克更是飙升 47.4%,成为危机后最强劲的修复板块。