撰文:深潮 TechFlow

最近市场大跌,瀑布洗脸让人猝不及防。

山寨币下跌严重,寻找收益变得困难;而开合约杠杆更是可能赌得一无所有,凉兮的合约翻盘个例虽然大家都爱看,但并非大家都能做到。

但如果将目光投向DeFi挖矿收益 (yield farming),思路一下就变得宽阔起来; 尤其是某些稳定币理财的池子,相对成为对冲市场下跌风险的理想选择。

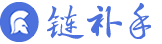

最近,知名加密分析师 Stephen | DeFi Dojo (@phtevenstrong)也发布了一篇帖子,详述了目前链上稳定币理财的机会,涵盖Berachain、Sonic 和以太坊上的主流协议。

此时确实不妨将视线转移到稳定币理财市场,小编实际体验了其中的产品,并将其中的精华进行了整理,力求为大家提供一份相对稳定的收益指南。

稳定币理财,你得知道高收益哪里来"如果你不知道收益从哪里来,那么你就是收益"。

不同链上的稳定币,因协议设计和生态差异而各具特色。

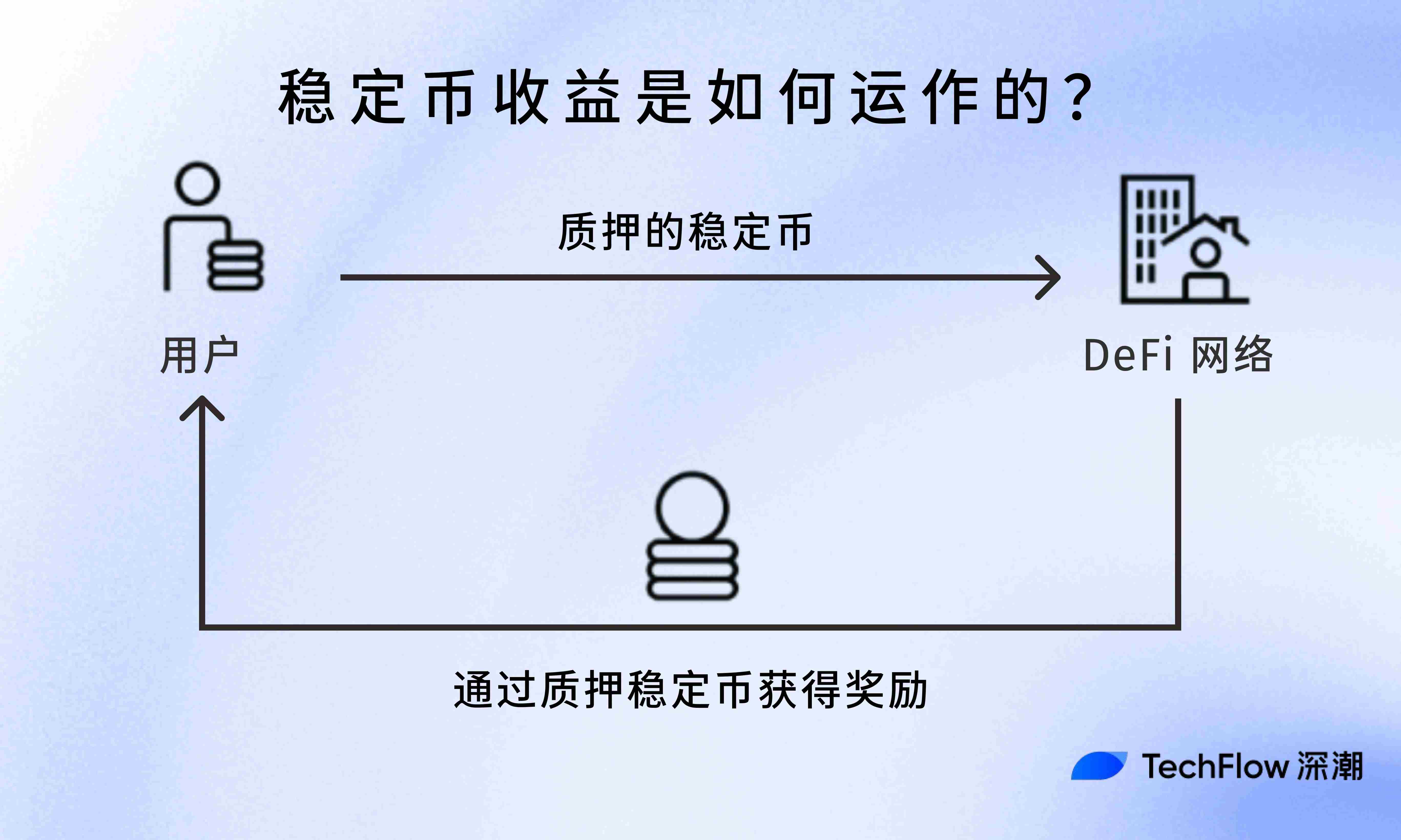

但稳定币理财的收益来源则大同小异,例如通过流动性提供(Liquidity Provision)、借贷(如Aave、Compound)或杠杆策略(如循环抵押)参与理财,收益主要来源于协议的交易手续费、协议奖励(如治理代币发放)或借款利率差。

但为啥有些新的链上,稳定币的理财收益都出奇的高?

1. 高额代币激励(Token Incentives)新兴链为了吸引用户和资金流入,通常会通过高额代币奖励来激励用户参与其生态系统。这些奖励通常以两种形式存在:

-

治理代币奖励:某些链会分发治理代币(如Berachain的HONEY)给流动性提供者(LP),以此吸引用户锁定资产。

-

空投预期:部分新兴链尚未发行代币,用户会期待未来的空投,从而愿意参与高风险的收益池。

这种激励机制在链早期非常常见,因为它能够有效提高流动性,吸引更多用户和开发者加入生态。

2. 其实没那么卷新兴链上的协议通常竞争较少,用户基数较小,但其生态发展初期对流动性和资金的需求却很高。这种供需不平衡会导致以下现象:

-

借款利率较高:由于资金供给不足,借款需求旺盛,稳定币的借款利率被推高,从而间接提高了理财收益。

-

高交易手续费:在去中心化交易所(DEX)中,流动性不足会导致更高的滑点和手续费,流动性提供者可以从中获利。

新兴链上的协议通常会设计一些独特的机制或高杠杆策略,以吸引用户参与。例如: